Ошибка №1 - Проскальзывание

с ArbitrageScanner!

Проскальзывание: почему ваш профит исчезает

Проскальзывание (slippage) - это разница между текущей ценой и реальной ценой покупки.

Как это работает на практике?

Представьте ситуацию:

-

Вы увидели возможность открытия позиции со спредом 1.5%. Вы решаете войти на 10000 монет.

-

По лучшей цене в стакане расположено всего 2000 монет.

-

Чтобы исполнить ваш ордер целиком, алгоритмам приходится “выкупать” монеты по более дорогим ценам выше по стакану.

-

В итоге ваша средняя цена покупки оказывается на 0.7% хуже ожидаемой.

-

Во время закрытия позиции получается аналогичная ситуация и средняя цена закрытия позиции так же оказывается на 0.7% хуже ожидаемой.

-

По итогу вы оказываетесь в ситуации, когда спред сократился с 1.5% до 0.1%, а после вычета комиссий он и вовсе может сойтись к нулю или того хуже, стать отрицательным.

Пример возможного проскальзывания на реальных данных

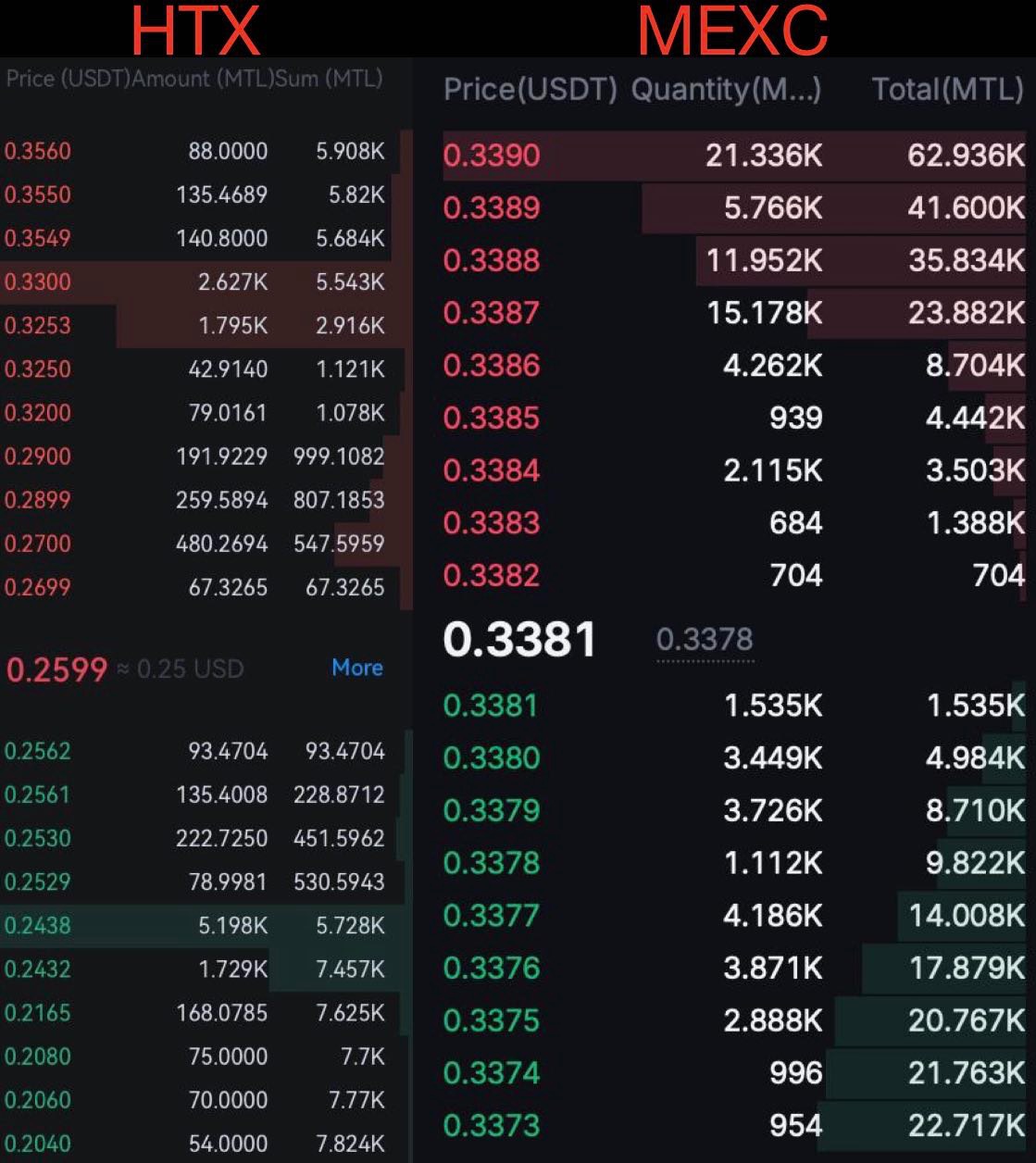

Спред по монете MTL между биржами HTX (spot) и MEXC (futures)

Биржевой стакан токена MTL на биржах HTX (Spot) и MEXC (Futures)

Мы подумываем открыть позиции по 5000 MTL.

Первый взгляд

Сделка выглядит привлекательной:

Покупаем 5000 монет на HTX по цене 0.2599, открываем позицию шорт на MEXC на 5000 монет по цене 0.3381.

↓

Ждем когда цена сойдется

↓

Закрываем позиции

↓

Готово, выручка 5000(0.3381-0.2599)=391 USDT в кармане!

Теоретически, мы можем реализовать спред 30.09%!

Что происходит на практике

В действительности же все не так красочно.

Вот как будет реализовано открытие позиций:

Реализация открытия позиций на 5000 MTL на HTX и MEXC

При покупке монет на споте рыночным ордером, покупка осуществляется по ценам из красного стакана. Таким образом, при открытии рыночного ордера на 5000 MTL на споте HTX будут выполнены следующие платежи:

|

Цена USDT |

Количество MTL |

Количество USDT |

|

0.2699 |

67.3265 |

18.17 |

|

0.2700 |

480.2694 |

129.67 |

|

0.2899 |

259.5894 |

75.25 |

|

0.2900 |

191.9229 |

55.66 |

|

0.3200 |

79.0161 |

25.29 |

|

0.3250 |

42.9140 |

13.95 |

|

0.3253 |

1795 |

583.91 |

|

0.3300 |

2083.9617 |

687.71 |

Итак, что мы имеем по покупке:

-

Сумма USDT: 1589.61

-

Количество MTL: 5000

-

Средняя цена покупки: 1589.615000 = 0.317922 USDT

Перейдем к продаже (открытию шорт-позиции) на MEXC.

|

Цена USDT |

Количество MTL |

Количество USDT |

|

0.3381 |

1535 |

518.98 |

|

0.3380 |

3449 |

1165.76 |

|

0.3379 |

16 |

5.41 |

Итоги продажи:

-

Сумма USDT: 1691.15

-

Количество MTL: 5000

-

Средняя цена покупки: 1691.155000=0.33823 USDT

Таким образом, наш спред составит 6.39%

Что изменилось?

Только на этапе открытия позиций наш спред сократился почти в 5 раз! С гипотетических 30.09% он упал до 6.39%.

Может показаться, что 6.39% спреда - тоже хорошо, однако стоит учитывать, что при закрытии позиции ситуация может повториться, а если принять в расчет комиссии за сделки, то эта сделка и вовсе может обернуться против нас.

Как бороться с проскальзыванием

Проскальзывание, наверное, самая распространенная проблема арбитража, которая иногда съедает профит не только у новичков, но и у опытных участников рынка. Однако, не взирая на все это, проскальзывание - не камень преткновения, с ним можно и нужно бороться и для этого существует несколько способов.

Мейкер и тейкер

Прежде чем приступить к разбору стратегий борьбы с проскальзыванием, следует разобраться в понятиях “мейкер” и “тейкер”.

-

Мейкер - тот, кто создает рыночные предложения

-

Тейкер - тот, кто реализует предложения мейкера

Что это значит? Представим пустую книгу ордеров. Для начала торговли нужно чтобы в нее попал хотя-бы один ордер. Ордера, которые мы видим в стакане создаются мейкерами. По-сути мейкер предлагает купить у него (красный стакан) или продать ему (зеленый стакан) монеты по указанной самим мейкером цене. Купить у мейкера или продать ему монеты могут тейкеры, либо мейкеры противоположного стакана, выставляющие ордер по той же цене.

Лимитные и рыночные ордера

Для формирования рынка мейкеры используют лимитные ордера, а тейкеры рыночные. То есть если вы выставляете лимитный ордер, то вы сами выступаете в роли мейкера и выступаете с предложением покупки или продажи токена по той цене, которую вы указали в ордере.

Если же вы используете рыночный ордер, то вы выступаете в роли тейкера и покупаете или продаете то количество монет, которое указано в созданном вами ордере по лучшей представленной на рынке цене или лучшим представленным на рынке ценам.

Откуда все-таки берется проскальзывание?

Проскальзывание - удел тейкеров. Именно рыночные ордера могут быстро “проскользить” по стакану и собрать несколько ордеров мейкеров. Чем дальше ордер проскользит по стакану, тем больше будет величина самого проскальзывания и тем больше потерь понесет участник рынка.

Стратегия лимитных ордеров

Как уже было сказано ранее, Лимитные ордера выставляются по заранее указанной цене. Эта цена остается неизменной на протяжении всего времени существования ордера. Даже при условии сильного отклонения цены от той, что указана в ордере, ордер не будет отменен или изменен без вмешательства самого мейкера.

Таким образом, если мы используем лимитные ордера, то мы будем застрахованы от изменения цены, а значит и от проскальзывания.

Стратегия маленьких ордеров

Грамотное обращение лимитными ордерами - лучшее решение против проскальзывания, однако использование лимитных ордеров зачастую может быть труднореализуемо.

Например если монета подвержена сильной волатильности, цена может сильно отклониться от значений на которые мы рассчитывали и лимитный ордер не будет реализован. Похожая ситуация может произойти если монета не отличается ликвидностью. Исполнения ордера в таком случае можно ждать достаточно долго. (Мы не рекомендуем использовать для арбитража монеты со слишком малой ликвидностью).

В таком случае на выручку приходит вторая стратегия борьбы с проскальзыванием - использование большого количества маленьких рыночных ордеров.

Как это работает.

И мейкерам и тейкерам важен не только объем ордера и его цена, но и скорость его исполнения. Если мы будем бить по стакану крупным рыночным ордером, то мы окажем сильное влияние на стакан и на цену монеты в моменте. А если мы разобьем этот большой ордер на несколько ордеров поменьше, то это даст возможность рынку восстановиться и мы, как тейкер, сможем откупить монеты у мейкеров располагающих свои позиции расположенных на лучших позициях стакана.

Комбинированная стратегия

Использование стратегии захода в сделку в формате:

На одной бирже покупаем лимиткой

На второй бирже покупаем по маркету

Как понять на какой бирже покупать лимиткой а на какой по маркету?

Обращайте внимание на стакан! Там где в стакане мелькает меньшее количество монет - заходите лимиткой, смотрите на сколько монет исполнился ордер и заходите по маркету на это же количество на другой бирже, где в стакане монет мелькает больше.

Пример:

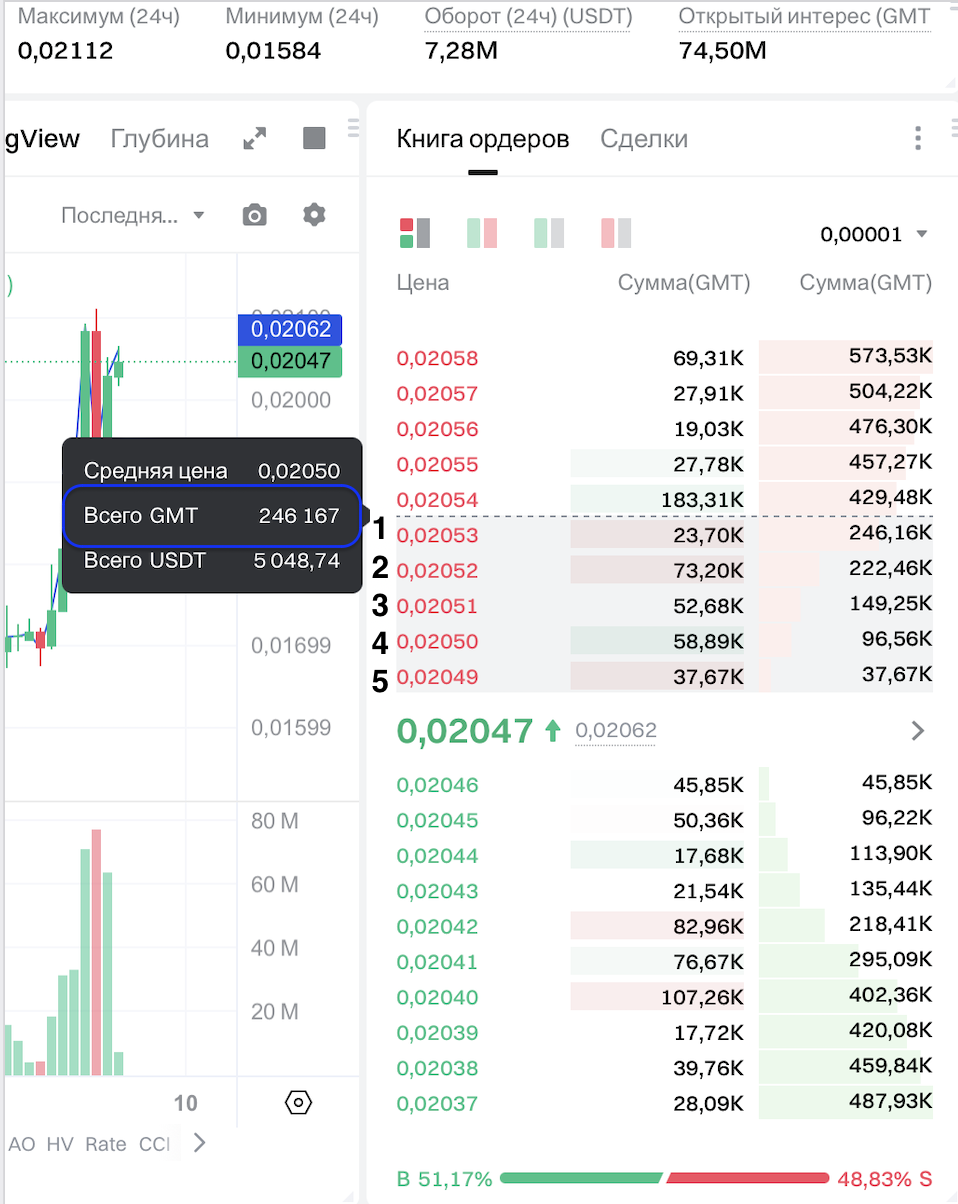

На бирже байбит в первых 5 строках Order Book ликвидности всего на 32к монет

А на бирже Gate тем временем в первых 5 строках 246к

Вывод: На ByBit заходим лимитными одерами, дробя общий объем монет на части, а на Gate заходим по маркету на тот объем по которым заполнилась лимитка

Выводы

Проскальзывание - очень распространенный подводный камень, который поджидает нас каждый раз когда мы покупаем криптовалюту.

Бороться с ним можно различными способами.

Нельзя однозначно выделить какую-то лучшую стратегию, каждая стратегия может показать себя лучше или хуже в зависимости от конкретной монеты и биржи.

Хотите узнать больше о криптоарбитраже?

Оформите подписку и получите доступ к лучшему инструменту на рынке для арбитража на спотовых, фьючерсных, CEX и DEX биржах.